Sustainable Finance

Entdecken Sie RWEs an Nachhaltigkeit ausgerichtetes Green Financing Framework.

Fremdkapitalmärkte dienen als zentrale Finanzierungsquelle zur Unterstützung der Wachstumsstrategie von RWE. Unsere Nachhaltigkeitsziele werden durch die regelmäßige Emission von grünen Use of Proceeds Anleihen gestützt. Die Erlöse werden in EU-Taxonomie förderfähige Technologien investiert.

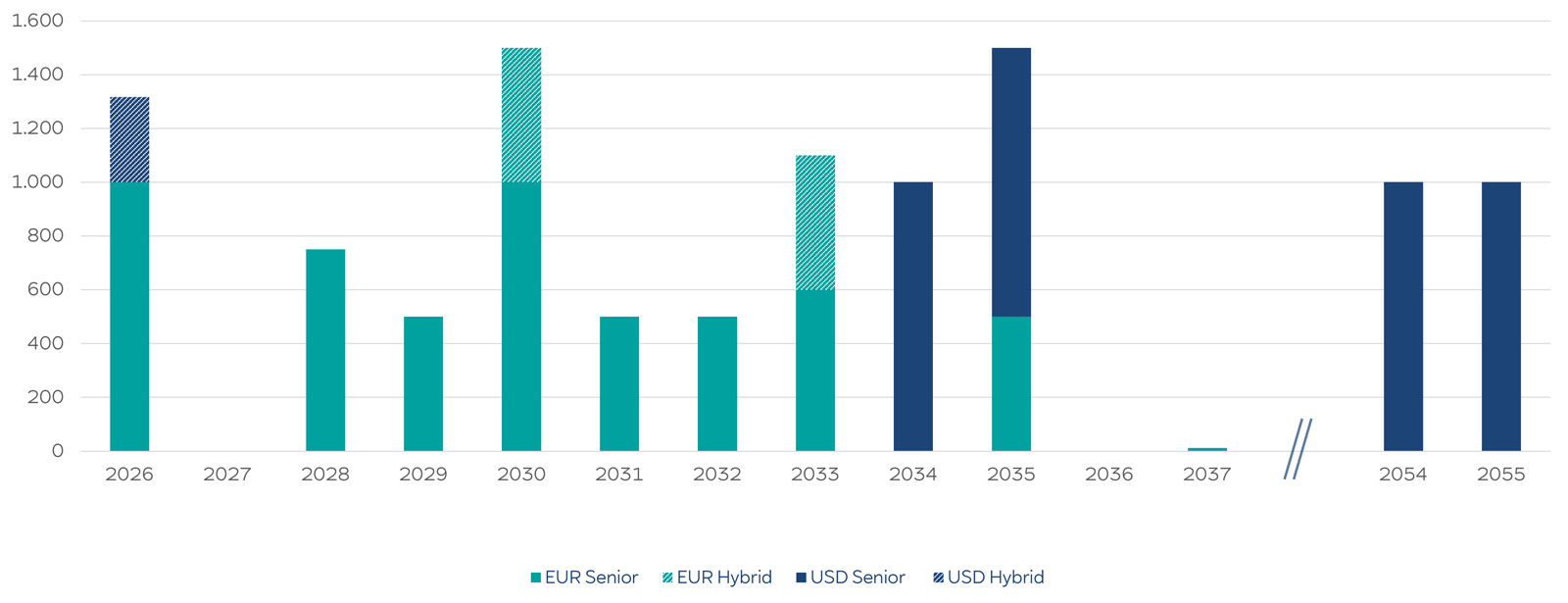

Unsere geschäftlichen Aktivitäten werden durch Senior und nachrangige Anleihen in Euro und US-Dollar finanziert. Beide Märkte bieten uns Diversifizierung und Zugang zu einer breiten Investorenbasis. Wir priorisieren Emissionen in Märkten, in denen wir etablierte Aktivitäten haben; dennoch sind wir bereit, opportunistisch auch andere Märkte zu erschließen, wenn sich vorteilhafte Finanzierungsbedingungen ergeben.

Der Dialog mit Investoren und die Förderung des Verständnisses über RWEs Kreditwürdigkeit sind für uns von höchster Priorität. Wir schätzen die von Investoren geleistete Unterstützung hinsichtlich unserer Wachstumsambitionen. Aus diesem Grund steht unser Fixed-Income Investor Relations Team zur Beantwortung von Fragen gerne zur Verfügung.

|

Emittent |

Währung |

Volumen in Millionen |

Fälligkeit |

ISIN |

Weitere Informationen |

|---|---|---|---|---|---|

|

RWE AG |

EUR |

1.000 |

24. Mai 2026 |

XS2482936247 |

|

|

RWE AG |

EUR |

750 |

26. November 2028 |

XS2412044567 |

|

|

RWE AG |

EUR |

500 |

13. Februar 2029 |

XS2584685031 |

|

|

RWE AG |

EUR |

1.000 |

24. Mai 2030 |

XS2482887879 |

|

|

RWE AG |

EUR |

500 |

11. Juni 2031 |

XS2351092478 |

|

|

RWE AG |

EUR |

500 |

10. Januar 2032 |

XS2743711298 |

|

|

RWE AG |

EUR |

600 |

26. November 2033 |

XS2412044641 |

|

|

RWE Finance US, LLC |

USD |

1.000 |

16. April 2034 |

US749983AA01 |

|

|

RWE AG |

EUR |

500 |

13. Februar 2035 |

XS2584685387 |

|

|

RWE Finance US, LLC |

USD |

1.000 |

18. September 2035 |

US749983AC66 |

|

|

RWE AG |

EUR |

12,2 |

26. Oktober 2037 |

XS0826313990 |

– |

|

RWE Finance US, LLC |

USD |

1.000 |

16. April 2054 |

US749983AB83 |

|

|

RWE Finance US, LLC |

USD |

1.000 |

18. September 2055 |

US749983AE23 |

Zum Vergrößern bitte auf das Bild klicken